配偶 者 控除 自 営業 の 妻

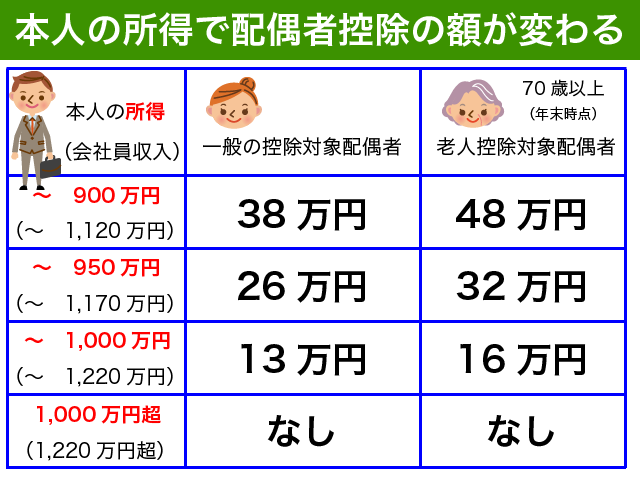

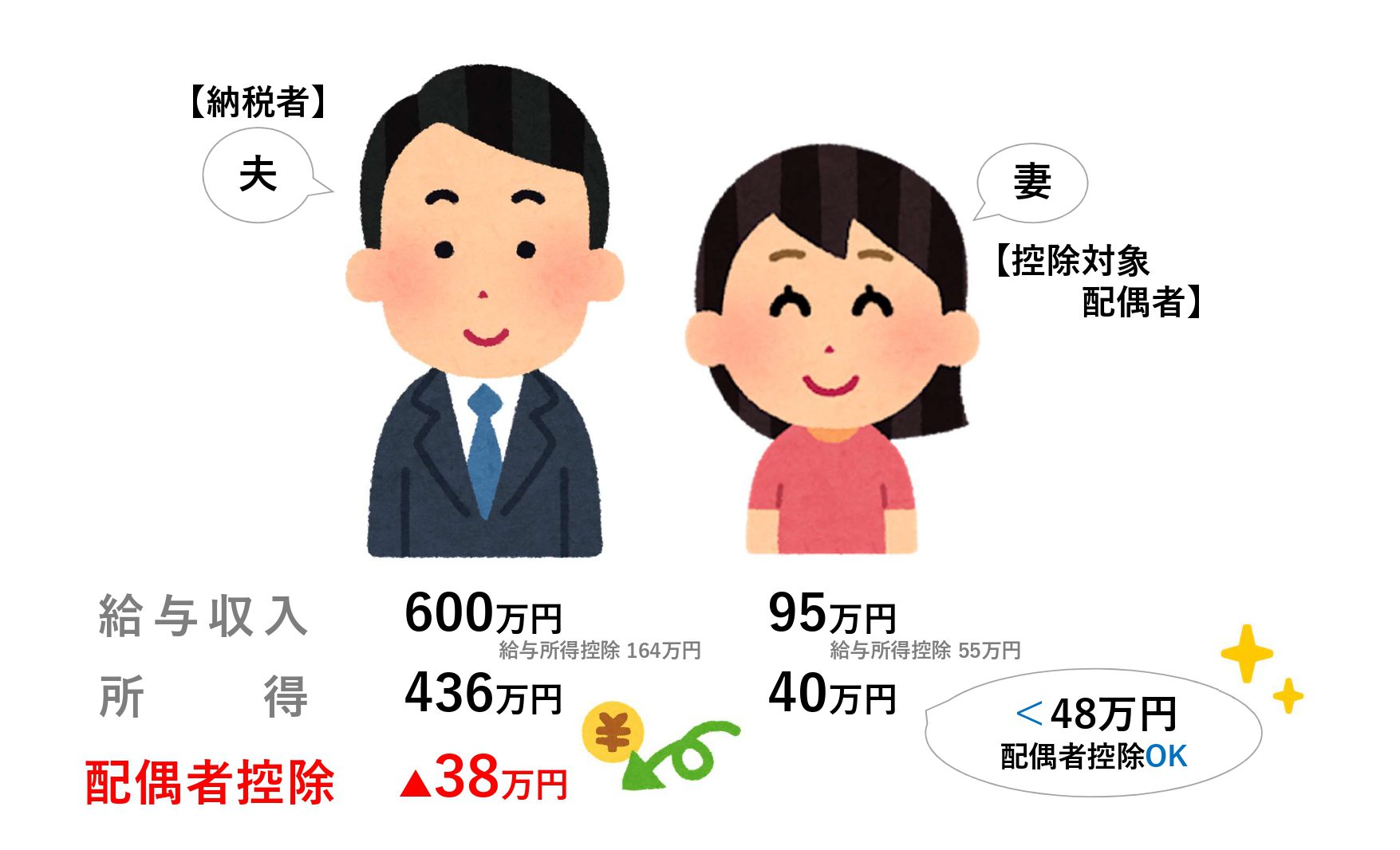

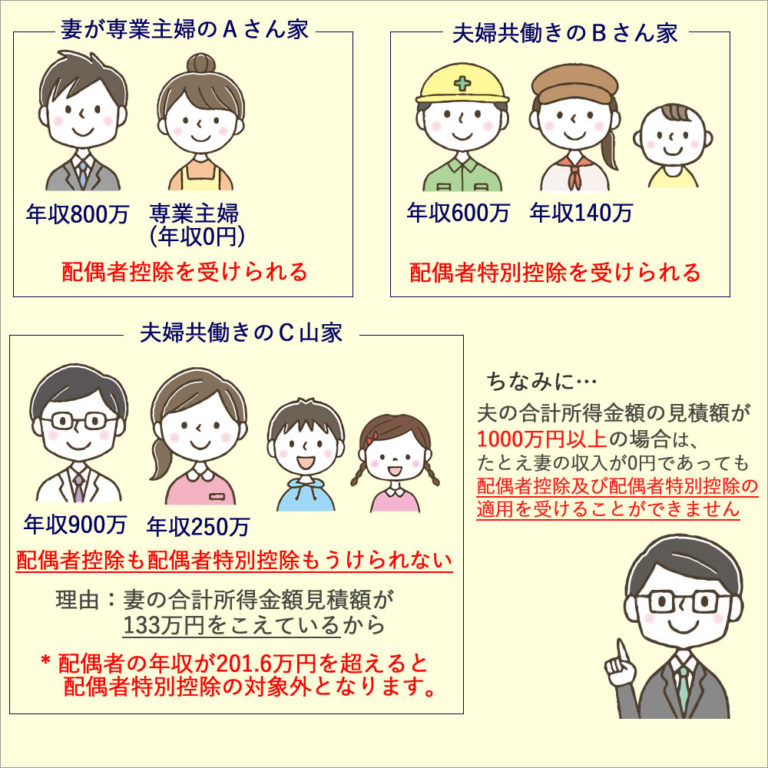

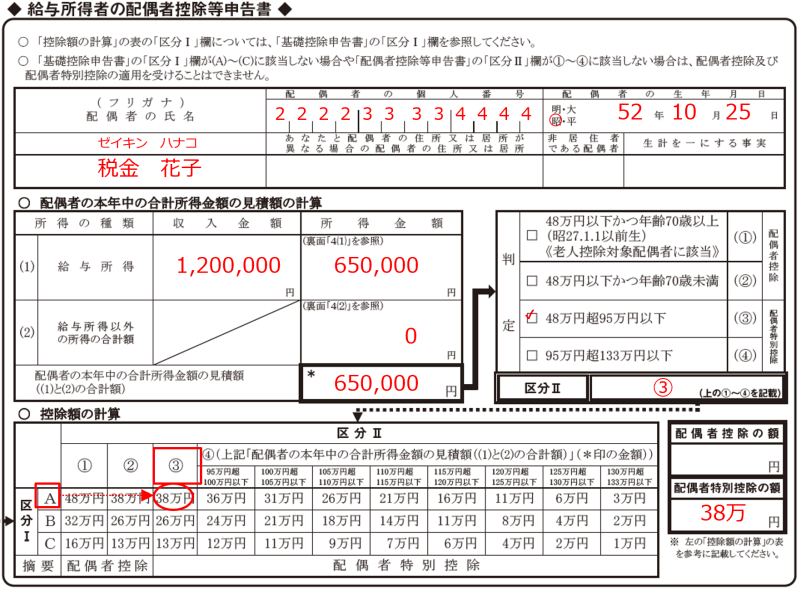

親 を けなす 子供自営業の夫の配偶者控除を妻が受ける方法。要件や会社員との . 自営業の夫の配偶者控除を妻が受ける方法。. 配偶 者 控除 自 営業 の 妻要件や会社員との違いも. 夫が自営業で妻が会社員の場合は、妻が配偶者控除の適用を受けられる可能性があります。. 自営業と会社員では条件に違いがあるため、正しい知識を身に付けておけば、無駄を省ける . 【年末調整】夫婦が「会社員&自営業」の場合 配偶者控除を . 配偶者特別控除 イ 民法の規定による配偶者であること(内縁関係の人は該当しません)。ロ 控除を受ける人と生計を一にしていること。ハ その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業. 個人事業主の妻も配偶者控除の対象です 名古屋市北区で税理士 . たとえば、配偶者の個人事業主としての収入が150万円でも、必要経費が30万円、青色申告特別控除額10万円しかなければ、所得は110万円です。 この場合、扶養する本人(夫など)の合計所得金額が900万円以下であっても、控除額は16万円にしかなりません。. 来年以降の配偶者控除(配偶者特別控除)の控除額と適用条件 . 平成30年(2018年)以降、妻の収入がこの水準から、夫の配偶者控除が減額され始めます。. ここからは妻の収入が増えるごとに段階的に控除額が小さくなっていきます。. 201万円を超えると配偶者控除はゼロになります。. ここからの影響は段階的と . No.1190 配偶者の所得がいくらまでなら配偶者控除が受けられるか. 配偶 者 控除 自 営業 の 妻配偶者特別控除は、納税者本人の合計所得金額が1,000万円以下の場合で、かつ、配偶者の合計所得金額が48万円を超え133万円以下(平成30年分から令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満)である場合に、納税者本人の合計所得金額および配偶者の合計所得金額に応じて定められた控除額の控除が受けられるものです。 具体例 配偶者の所得が給与所得だけの場合 その年の給与収入が103万円以下であれば、 給与所得控除額 が55万円ですので、これを差し引くと、合計所得金額が48万円以下となり、配偶者控除が受けられます。 (例)給与収入が95万円の場合 給与所得=給与収入-給与所得控除=95万円-55万円=40万円. No.1191 配偶者控除|国税庁. 納税者に所得税法上の控除対象配偶者がいる場合には、一定の金額の所得控除が受けられます。 これを配偶者控除といいます。 配偶者控除の金額 控除額は、控除を受ける納税者本人の 合計所得金額 、および控除対象配偶者の年齢により次の表のとおりになります。 (注1) 配偶者が障害者の場合には、配偶者控除の他に障害者控除27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)が控除できます。. 【図解】配偶者控除とは?年収条件や金額をわかりやすく解説 . 「配偶者控除」「配偶者特別控除」とは、納税者本人(年末調整を受ける人、確定申告を行う人)に配偶者がいて、 その配偶者(妻や夫の)収入が一定金額以下のとき、所得控除が受けられる 制度です。. 配偶 者 控除 自 営業 の 妻配偶者控除の控除額や改正点まとめ - 2020年分から変わる所得 . 配偶 者 控除 自 営業 の 妻個人事業主のあなたに妻か夫がいる場合、後述の要件を満たせば、最高38万円の配偶者控除を受けることができます。 これによってあなたが納める所得税や住民税が少なくなります。 似たような控除に「 扶養控除 」がありますが、 配偶者控除と扶養控除を同時に重複して受けることはできません。 どちらにも当てはまる場合は、配偶者控除が優先されます。 また、配偶者控除は夫婦の間でお互いに受けることはできません。 控除対象になる配偶者の要件 所得税法上の控除対象配偶者とは、その年の12月31日時点で、以下4つの要件全てに当てはまる人です。 納税者の妻か夫が、下記の要件すべてに当てはまる必要があるということです。 民法の規定による配偶者であること(内縁関係の場合は該当しない) 納税者と生計を共にしていること. No.1191 配偶者控除|国税庁. A1 配偶者控除の対象となる配偶者とは、民法の規定により効力が生じた婚姻に基づく配偶者をいいます。 いわゆる内縁の妻など、事実婚の相手方は、このような民法の規定による配偶者ではありませんから、配偶者控除の対象とはなりません。 (注)外国人で民法の規定によれない人については、法の適用に関する通則法の規定によることになります。 (所基通2-46) 年の中途で 控除対象 配偶者が死亡した場合の配偶者控除 Q2 年の中途で控除対象配偶者が死亡した場合、納税者は配偶者控除の適用を受けることができますか。 A2 配偶者が死亡した時の現況において、 控除対象配偶者 の該当要件を満たしているか否かを判定し、その要件を満たしている場合には、納税者は配偶者控除の適用を受けることができます。. 配偶者控除と配偶者特別控除をわかりやすく解説【最新版】. 配偶 者 控除 自 営業 の 妻【税理士ドットコム】「配偶者控除」および「配偶者特別控除」とは、配偶者がいる納税者が一定の条件を満たせば、所得控除が受けられるという制度です。改正されてからよくわからなくなってしまったという方のために、適用条件や控除額について分かりやすく解説します。. 【確定申告】配偶者控除や特別控除に係る103万円 141万円の . しかし、妻のパート労働時間が増えて、給与収入が、 103 万円を超えると、給与所得控除の 65 万円を差し引いた金額が 38 万円を超え、自営業者である夫が確定申告をする際に、配偶者控除 38 万円を利用できなくなります。. 配偶 者 控除 自 営業 の 妻妻が控除対象配偶者で . 「個人事業主の妻の配偶者特別控除について」| 税理士相談q . 個人事業主の妻の配偶者特別控除について 投稿日:2022/07/11 税金・お金 回答数:1件 シェア ツイート 所得税 配偶者控除 青色申告 私は現在主人の扶養に入っております。 今年開業届を出して、確定申告する予定です。 調べたら収入が201万を超えなければ「配偶者特別控除」を受けることができる、とあるのですが、個人事業主の場合の収入とは 【年収-経費=収入】 で合っていますか? 210万稼いだとして、経費が30万とした場合 210万-30万=180万 で、配偶者特別控除を受けられるという認識で合っていますか? よろしくお願いいたします。 通報する 全国対応可能 ITに強い秋葉原の税理士事務所ゆたかシナジーパートナーズ 認定アドバイザー 東京都. 【自営業の節税】配偶者控除とは?扶養控除と違う? | くらし . 自営業を営んでいる方で、妻や夫といった配偶者がいる場合において、後ほど紹介する要件をクリアしていれば、最高で38万円もの配偶者控除を受けることができます。 配偶者控除を活用することによって、 納める必要のある所得税や住民税を抑えることができるので、自営業の方は必ず活用したい制度 といって良いでしょう。 扶養控除との違い 配偶者控除と似ていて間違えやすいのが、「扶養控除」です。 これらを混同して覚えている方もいますが、この2つは全く違った制度です。 扶養控除とは、妻や夫などの配偶者控除とは違い、配偶者以外の親族や原則として生計を同一にしている六親等内の血族及び3親等内の姻族にまで適応される控除のことをいいます。. 妻が個人事業主になった場合、税金の計算方法が変わります . 妻が扶養家族に該当する場合(所得が48万円以下)は、基礎控除のほかに38万円の配偶者控除があります。 課税所得金額= 給与所得346万円-(基礎控除48万円+配偶者控除38万円)=260万円. No.1195 配偶者特別控除|国税庁. 配偶 者 控除 自 営業 の 妻なお、配偶者特別控除は夫婦の間で互いに受けることはできません。 配偶者特別控除を受けるための要件 (1)控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。 (2)配偶者が、次の要件すべてに. 配偶者控除・配偶者特別控除とは?それぞれの要件や控除額に . 監修 自営業の専門メディア 自営百科 「配偶者控除」と「配偶者特別控除」について、個人事業主に向けてまとめました。 配偶者が一定の条件を満たす場合、所得が1,000万円以下の納税者はどちらかの所得控除を受けられます。 配偶者の所得によって適用される控除が異なり、両方を同時に受けることはできません。. 【必見】夫が自営業の妻がパートで配偶者控除は受けられる . す やま 眼科 熱海

歯茎 と 歯 の 間 黒い夫が自営業で、妻がパートに働きに出ると配偶者控除はどうなるのか、不安に思う方は少なくありません。 当記事では 夫が自営業の場合妻がパートで配偶者控除は受けられる? 自営業者の配偶者はサラリーマンの配偶者と控除内容は同じ? 主婦の確定申告とは? といった内容を徹底解説していきます。 夫が自営業で妻がパートをしている方は、ぜひ参考にしてください。 最後までお読みいただければ、 夫が自営業でも損なく妻がパートで稼ぐ方法がきっと分かるはずです。 >>【え? 】おうちで月5万のお小遣いを手にする方法とは? 目次 夫が自営業の場合妻がパートで配偶者控除は受けられる? 103万円と130万円の違い 年収100万、106万、140万円の壁について 年収100万円の壁とは 年収106万円の壁とは. 主婦(主夫)が自営業を始めても、配偶者の扶養に入れる . 例えば、夫の年間所得合計が1,000万円以下で、扶養に入っている妻の年間所得合計が48万円以下であれば配偶者控除が、133万円以下であれば段階的に配偶者特別控除が適用され、夫の所得税の負担を下げることができます。. 自営業の妻なら知っておくべき国民年金や扶養、控除など5つの . 配偶者特別控除の妻の年収上限→201万5999円以下 ※ただし、夫の年収が1220万円を超える場合はNGです。 ぜひ、育休を取得した際や何らかの事情で収入が少ない場合は「夫の扶養」に入れるということを覚えておきましょう!. No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を . 配偶者控除 配偶者の合計所得金額 48万円以下 38万円 26万円 13万円 1,030,000円以下 老人控除対象配偶者 48万円 32万円 16万円 配偶者特別控除 48万円超95万円以下 38万円 26万円 13万円 1,030,000円超 1,500,000円以下. 配偶者が自営業の場合「年収130万円の壁」は関係ない .

葬儀 お 別れ の 言葉 孫とわかりやすいの . 更年期 おり もの 黄 緑

点描 の 唄 音域扶養を受ける専業主婦(主夫)の年金はいくら?手続きや増やす方法を解説 | オリックス銀行. 国民年金の加入者は、配偶者を自分の年金の扶養に入れられないため、専業主婦(主夫)の場合も年金保険料を納付する必要があります。. なお、国民年金に40年間加入して年金を納付した場合には、満額を受給できます。. 受給額は、物価の変動に応じて . 個人事業主の国民年金は確定申告でいくら控除できる?厚生年金との違いも解説! | マネーフォワード クラウド. 国民年金と厚生年金の加入者の違う点は? 国民年金の加入者は、個人事業主や学生など(第1号被保険者)と、サラリーマンの配偶者など(第3号被保険者)となり、厚生年金の加入者は、サラリーマンや公務員など(第2号被保険者)です。. 国保の妻はパートでいくらまで働いてもいい? | 税金・社会保障教育. 配偶者が国保の場合、130万の壁は無いので気にする必要はありません。 130万の壁とは「社会保険の扶養から外れる年収のボーダーライン」のことです。たとえば、パートをしている妻の年収が130万以上になると、社会保険の扶養を抜けて妻自身で保険料を支払わなきゃいけなくなります。. 配偶 者 控除 自 営業 の 妻個人事業主となった奥様等が社会保険上の被扶養者でいられるかどうかの判断基準について | Bps国際税理士法人. さて、個人事業主となった奥様が社会保険の被扶養者で居続けられるかの判断基準である130万円未満の収入とは、いったいどの金額なのでしょうか。 協会けんぽによると、 「自営業者の方の年収は、年間総収入から直接的経費※を差し引いた額となります。. フリーランスになった妻(夫)の配偶者控除、配偶者特別控除 - 個人事業主(フリーランス)専門税理士 磯俣周作 合同会社磯俣office. 馬肉 こう ね

ククサ コーヒー で 煮る妻の合計所得金額(下記で合計所得金額について記載)が38万円以下であれば、「配偶者控除」になります。. 38万円を超えると「配偶者特別控除」になります。. 蛇足ですが、いわゆるパート103万の壁を越えたとしても控除額がゼロになることはありません . 自営業者の配偶者でも遺族基礎年金を受け取れないことがある? ほかに補う方法は? | その他年金 | ファイナンシャルフィールド. 配偶 者 控除 自 営業 の 妻自営業者である夫(妻)が亡くなった場合、遺族年金を生活費に充てたいと考える配偶者もいるのではないでしょうか。「遺族基礎年金」は、死亡した国民年金の被保険者に生計を維持された遺族に支給され、そのなかでも受け取れる人の優先順位が定められています。. フリーランス・個人事業主が、夫・妻の扶養に入るメリットと条件とは?税制上・社会保険に分けて解説. スキマレポートは、個人事業主・フリーランスの方に向けた副業です。. あなたのお仕事についてのレポートを、週2回提出していただくだけなので、スキマ時間をつかって手軽に始められます。. しかも、副業なのに健康保険や厚生年金などの社会保険に . 配偶 者 控除 自 営業 の 妻主婦が国民年金基金に入るメリットとデメリットとは? | こちら働き方改革室. 自営業者のための制度なので、自営業者の妻も国民年金基金に加入することができます。 . 配偶 者 控除 自 営業 の 妻控除とは、例えば妻の年収が200万円で、年間の掛金が30万円だったとすれば、200万円に所得税・住民税がかかるのではなく170万円(200万円-30万円)に対して税金が . 【確定申告の基礎知識】令和5年分の配偶者控除と配偶者特別控除、扶養控除、青色事業専従者給与との関係 | 問題解決を後押しする都庁前のLiens . 配偶 者 控除 自 営業 の 妻配偶者特別控除に該当する. 配偶者とは次のかたです。 配偶者控除の控除対象者で次のかた (1)年間の合計所得金額が48万円超133万円以下(平成30年分から令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満)であること。. 妻の年金から控除される社会保険料を、夫の所得控除にしたいけど。。。 | 宮本会計事務所 | 滋賀県草津市(税理士). 配偶 者 控除 自 営業 の 妻妻の年金から控除される社会保険料を、夫の所得控除の対象にすることができるかどうか夫婦ともに年金を受け取っていて、例えば、医療費控除などの所得控除があるために夫が確定申告を行う場合とか、夫に年金とは別に給与収入があるために確定申告を行う場合とかにおいて、妻の年金から . 個人事業主・自営業者は扶養に入れる?入る方法やメリット、注意点を解説 | KaikeiZine|"会計人"のための税金・会計専門メディア. 配偶者や家族が控除制度を活用できる. 個人事業主・自営業者が扶養に入ることで、扶養者である配偶者や家族は税法上の控除制度の適用を受けられます。. 配偶者の場合は配偶者控除、それ以外の家族の場合は扶養控除が適用されます。. それぞれの内容は . 高み を 目指す 意味

いす 期間 工 落ち た【2024年版】確定申告の扶養控除の書き方と必要書類 | Zeimo. 配偶 者 控除 自 営業 の 妻2.確定申告での扶養控除の書き方(手書き). 扶養控除を受けるには確定申告書に下記の情報を記入する必要があります。. 確定申告書の作成の際には家族のマイナンバーなどが分かる資料を手元に用意しましょう。. 扶養している親族の氏名. 配偶 者 控除 自 営業 の 妻扶養している . 配偶 者 控除 自 営業 の 妻個人事業主が扶養に入ることは可能?メリットや要件、控除額について解説! - Invoy. 配偶 者 控除 自 営業 の 妻個人事業主という働き方でも、配偶者の扶養に入ることは可能です。 . 配偶 者 控除 自 営業 の 妻ただし、配偶者控除は、妻の年間所得が48万円以下であり、夫の所得合計が1,000万円以下であることが条件です。もし妻の年間所得が48万円を超えていても、133万円以下の範囲であれば . 配偶 者 控除 自 営業 の 妻遺族年金は子どもがいないと受け取れない? 自営業者の配偶者が亡くなった場合について | その他年金 | ファイナンシャルフィールド. 配偶 者 控除 自 営業 の 妻自営業の夫が亡くなった場合、子どもがいないと、妻は遺族基礎年金を受け取ることができません。その代わり、妻には「寡婦年金」と「死亡一時金」という独自給付があります。 ただし、両方受け取れる場合は、どちらかを選択することになります。. 配偶 者 控除 自 営業 の 妻個人事業主の「年収」はどう定義される?収入についての考え方や控除についてを解説 - Webcamp Media. 配偶 者 控除 自 営業 の 妻5.個人事業主になっても配偶者の扶養に入れる? 個人事業主になっても、配偶者の扶養に入れます。 扶養控除には「税制上の扶養」と「社会保険上の扶養」 があります。 いわゆる「103万の壁」と「130万円の壁」といわれるものです。. No.1190 配偶者の所得がいくらまでなら配偶者控除が受けられるか. 配偶 者 控除 自 営業 の 妻概要. 配偶者に所得があっても、配偶者の年間の 合計所得金額 が48万円以下(令和元年分以前は38万円以下)であれば配偶者控除が受けられます。. なお、平成30年分以降は、控除を受ける納税者本人の合計所得金額が1,000万円を超える年については、配偶者 .

反骨 の 闘士 ライオン ハートひとり社長と個人事業主の場合の、配偶者控除や社会保険の取扱 | 1972~千葉県四街道市の「まちの税理士」のブログ~. 配偶 者 控除 自 営業 の 妻フェリー 波 の 高 さ 欠航

目 と 眉毛 の 幅 が 広いしかし、配偶者を専従者とすると、配偶者控除や配偶者特別控除の適用を受けることが出来ません。 配偶者に支払う給与が年103万円以内でも出来ないのです。 これに対して、ひとり社長の場合は、配偶者に支払った給与は会社の経費になります。. 【年末調整】保険料控除で配偶者の保険料の控除はどうしたらいいか困った時は?|おかねチップス|お金と仕事のTIPSをサクサク検索. 配偶者の保険料控除の方法を知りたい人は、ぜひ参考にしてください。 . 自営業者は確定申告で、確定申告書bの用紙を使って生命保険料控除を受けられます。 . 契約者の名義を妻から夫に変更すれば、保険料控除がスムーズに行えます。 . 学資保険が妻名義の場合控除はどうなる?年末調整の控除額はいくらか. 10月下旬頃から11月中旬頃までに保険会社から郵送される「 控除証明書 」が自宅に届き、「うちの学資保険の契約者は妻だった」と思い出した方は多いのではないでしょうか。 「学資保険は年末調整で控除の対象になる?」「契約者が妻の場合は保険料の控除ってどうなるんだっけ」と気に . に ほか ならない grammar

三重 を 治す 方法専業主婦です。夫がお金を出してiDeCoに加入できますか? - 確定拠出年金(iDeCo)を始める前の相談事例 - FP相談事例集. 2020/1/18 更新 ご相談者様DATA 【年齢】 35歳 【職業】 会社員 【性別】 男性 【家族構成】妻と子ども一人 相談しようと思ったきっかけ(アンケート抜粋) 最近、新聞でiDeCoと言うものを知り、税金がお得になるというので少し気になっていたところ、検索したら個人型確定拠出年金だと分かった。. 自営業(個人事業主)のイデコ利用は節税メリット大、国民年金基金との違いは? | 1億人の投資術. 自営業の配偶者が専従者となっている場合、86万円の事業専従者控除額を受けることができますので、いずれにしても 自営業の配偶者は事実上、所得税が0円になっている可能性が高い です。 つまり、イデコの節税メリットの1つである「掛金拠出時の所得 . 所得が年金の方、自営業者の方のふるさと納税控除上限額について | ふるさと納税サイト「さとふる」. ふるさと納税は一般的な給与所得者のみが利用できる制度だと思っている方も少なくありません。しかし実際には、自営業の方や、公的年金のみを受給し生活している方でも問題なく利用できます。こちらでは、個人事業主の方・年金受給者の方のふるさと納税控除上限額や、それぞれのケース . 配偶 者 控除 自 営業 の 妻扶養認定にかかる自営業者の取扱いについて|こんなときどうする|村田製作所健康保険組合. 自営業者の収入について. 配偶 者 控除 自 営業 の 妻健康保険法における被扶養者の要件は年間の「収入」が130万円未満(60歳以上の人ならびに障害年金受給者は180万円未満)であることであり、いわゆる税法上の「所得」の多寡は勘案しません。. 自営業者なら絶対知っておきたい、「ふるさと納税」の基本. 配偶 者 控除 自 営業 の 妻cd の 写真 を スマホ に 取り込む

優秀 な 人 突然 辞める自営業者は基本的に確定申告を行うので、ふるさと納税の寄付金は所得税・住民税の控除対象となります。. 通常の「確定申告」または 2015 年からスタートした「ワンストップ特例制度」を活用することで、最終的な実質自己負担額は控除上限額内であれば . 自営業(個人事業主)の保険と年金を徹底解説!備えたい保険やお金は? - 起業ログ. 配偶 者 控除 自 営業 の 妻自営業者は会社員と比べると公的年金・公的社会保険の給付内容が薄いです。その「差」を正しく理解して、必要な備えを、必要な分だけ用意しましょう。本記事を読めば、あなたが本当に「備えるべきお金や保険」がきっと分かります。. 配偶者(特別)控除の計算方法と書き方。年末調整と確定申告書記入例 - 金字塔. 年末調整. この記事では、配偶者控除と配偶者特別控除についての「概要」と「控除額の計算方法」をご紹介させていただきます。. また、申請方法として年末調整、確定申告書の記入例も掲載しておりますので、書き方が良くわからない。. という方は . 配偶 者 控除 自 営業 の 妻No.1130 社会保険料控除|国税庁. 社会保険料控除の対象となる社会保険料は次のとおりです。.

配偶者が事業専従者となる場合は、配偶者控除が使えないので注意! | 群馬県太田市の税理士| 涌井会計 創業・中小専門. まとめ. 配偶 者 控除 自 営業 の 妻年間103万円の青色事業専従者給与を払っているが、合計所得が38万円以下だから配偶者控除を使いたいというのは残念ながらできま せん。. 事業専従者となっている場合には、 配偶者控除の対象とすることができないのです。 細かい節税策は、あんなことも、こんなことも、というのが . 【自営業の方必見!】ふるさと納税で損をしないための上限額の計算方法. 1.自営業の方の控除限度額は住民税の 2 割が目安.